2025-07-25 來源:證券時報 访问次数:962

在與多家網路巨頭傳出“緋聞”後,第三方支付平台快錢最終“意外”與中國儒意(00136.HK)走到了一起。

7月22日,港股公司中國儒意公告,擬以2.4億元現金,收購快錢金融服務(上海)有限公司(下稱“快錢”)30%股權。賣家是萬達集團旗下上海萬達網路金融服務有限公司,其實控人係王健林

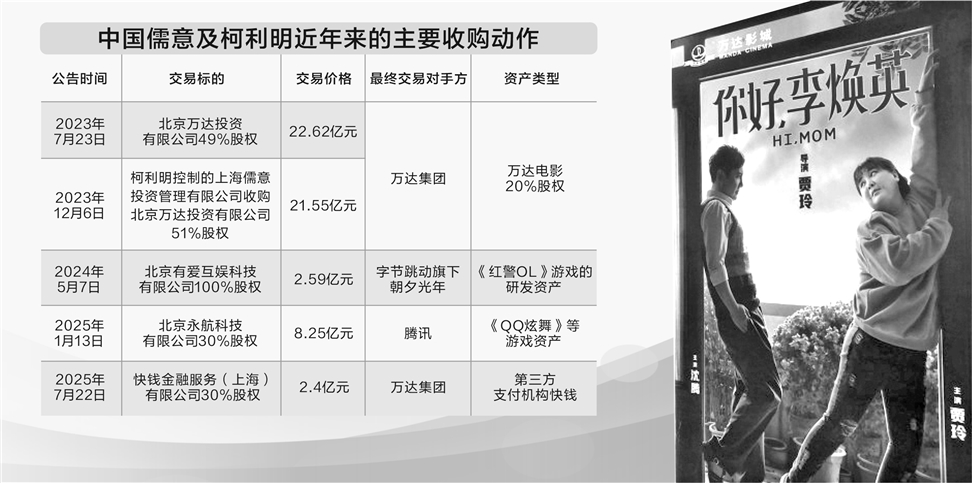

由柯利明控制的影視巨頭中國儒意,近年來動作頻頻。過去兩年,中國儒意及柯利明相繼接手了字節跳動、騰訊旗下部分遊戲資產,同時取得院線龍頭萬達電影控制權。此次收購後,公司首度進入了第三方支付領域。

中國儒意首席財務官張昕鵬接受證券時報記者獨家採訪時介紹,公司此前有收購萬達電影的基礎,雙方在談判和業務上已經建立了良好的合作信任機制,這是此次交易能夠達成的一個重要契機。

萬達再次“轉賣”

第三方支付牌照是近幾年市場上的“搶手貨”,過去已發生過多起對第三方支付機構的併購,快錢是其中最新一家。

成立於2004年的快錢,早在2011年即獲得中國人民銀行頒發的第三方支付牌照,是中國首批獲牌機構之一。人行官網顯示,快錢旗下快錢支付清算信息有限公司是已獲許可支付機構,業務類型為儲值帳戶運營Ⅰ類、支付交易處理Ⅰ類。

根據中國儒意公告,其全資子公司上海儒意星辰企業管理有限公司,擬以2.4億元現金收購快錢30%股權,款項分三期支付。備受市場關注的是,此次交易的賣家係萬達金融,其實控人為萬達集團董事長王健林。

2014年底,萬達集團宣布戰略控股快錢,其以3.15億美元的價格,獲得快錢68.7%股權。工商信息顯示,2024年11月,快錢進行了新一輪股權變更,變更後萬達金融仍持有快錢30%股權,為最大單一股東。

近年來,隨著萬達集團連續出售各項資產,市場屢屢傳出快錢將被出售的消息,傳聞中的“買家”包括字節跳動、京東等大型網路公司。

7月23日,快錢相關人士接受證券時報記者獨家採訪時透露,近兩年,作為股東的萬達對公司的管理並不多,快錢保持相對獨立營運。“公司近年來的確配合接受過包括大型網路企業在內的投資方盡職調查,因為很多網路公司都希望將支付牌照補齊,但股東方(萬達)最終選擇了中國儒意”。

中國儒意與王健林此前已經有過“交易紀錄”。2023年,中國儒意實控人柯利明通過上海儒意影視製作有限公司、上海儒意投資管理有限公司分兩筆購買萬達電影20%的股權,萬達電影實控人由王健林變更為柯利明。

張昕鵬接受證券時報記者採訪時介紹,此次交易前,雙方有收購萬達電影的基礎,因而在談判和業務整合上建立了非常好的合作和信任機制,這是此次交易達成的重要契機。

另外,張昕鵬表示,快錢作為萬達體系內一個重要的金融科技平台,一直在尋求獨立化發展機會及與產業協同發展的新路徑。而中國儒意有很好的內容消費場景,這些場景具備良好的支付服務應用潛力。

“近年來,相關監管方也在鼓勵合規、穩健、有資源的機構參與到支付行業中。我們也希望藉這個契機去提前佈局一些金融基礎設施,來增強中國儒意平台的能力。”張昕鵬說。

獨立營運下的協同

支付行業市場競爭激烈。使用場景覆蓋的豐富程度,是衡量支付企業競爭力的重要標準。快錢作為最早一批獲得牌照的機構,多年來在保險、航空、金融等領域已累積起一定優勢。

此外,據證券時報記者了解,萬達早年入主快錢後,其旗下主要業務板塊均開始使用快錢提供服務。截至目前,萬達的商業、酒店等線下支付場景仍在使用快錢。這是萬達入主後對快錢的助力,相應的解決方案也成了快錢當下的主要發展亮點。

在萬達“轉手”中國儒意後,新的“故事”開始了。中國儒意作為中國知名影視公司,過去曾主導或參與過《送你一朵小紅花》《獨行月球》《你好,李煥英》《我的阿勒泰》等熱門影視作品。近兩年,中國儒意逐步涉足遊戲、院線等業務。但整體上,公司的佈局圍繞內容產業進行。

而這一次,中國儒意的收購對象是一家第三方支付企業,公司由此進入金融科技領域。按照中國儒意公告,此次收購後,公司將成為快錢最大單一股東。但快錢並不會作為中國儒意的附屬公司,業績也不與中國儒意合併報表。

僅作為單一大股東的中國儒意,將如何與快錢開展合作?張昕鵬告訴證券時報記者,未來中國儒意將參與到快錢的各項重大事項中,包括董事會席位獲取、營運戰略的制定、公司治理的監督等。但在這個過程中,快錢仍將保持獨立營運。

“在技術和產品開發上,未來可能會做更多適配文娛場景的支付產品,像電影院的支付、會員錢包充值解決方案等,雙方也會在用戶營運上做一些協同。對於快錢當前大量的客戶,公司也會去推動雙方資源的互通。”張昕鵬表示。

中國儒意當前主要的支付場景包括旗下遊戲業務的充值、南瓜電影平台的會員充值、萬達影院的消費支付等。可以預見,未來這些平台或都將用上快錢的支付服務,而這也正是當下快錢最需要的。

中國儒意的業務體系,到底能為快錢提供多少支撐?前述快錢相關人士向記者透露,中國儒意的線上串流媒體及線下場景,覆蓋的用戶實際上相當可觀。“中國儒意目前生態中,累計觸達的用戶在5億以上,未來如果能將線上線下用戶帳戶打通,這將是一個巨大的‘金礦’”。

據了解,除了在中國佈局外,快錢去年就已啟動海外佈局,目前公司內部已成立專門的部門,在申請和收購海外多個國家和地區的支付及金融科技牌照,調研和推進RWA(現實世界資產代幣化)、穩定幣等新業務。而中國儒意的加入,或許將為快錢提供相應資源支持,加速相關工作。

“之前網路公司對我們進行了盡職調查,但他們大多將支付作為一個業務部門,服務好公司內部業務就可以了。而快錢其實是一家行業積累比較深厚的公司,如果單純定位為一個業務部門,我覺得是有點可惜的。”快錢相關人士表示。

儒意“極速飛奔”

中國儒意於2020年10月借殼港股公司恆騰網絡實現上市。上市後,中國儒意收購“落子”十分頻繁。尤其是2023年以來,中國儒意及柯利明先後收購了字節跳動旗下遊戲資產有愛互娛、萬達旗下萬達電影20%的股權。今年1月,中國儒意又以逾8億元的價格,收購了騰訊旗下部分遊戲資產。

連續多筆重磅收購,再加上交易對手均“分量十足”,讓中國儒意一直備受市場關注。連續收購後,目前中國儒意旗下業務拓展到影視內容製作投資、串流媒體營運、遊戲開發營運、院線放映等領域。截至7月24日,中國儒意市值526億港元(約合人民幣480億元),已成為市值僅次於光線傳媒的影視龍頭企業。

中國儒意過去因出品多部爆款影視劇,在業內有著“爆款收割機”之稱。中國儒意實控人柯利明,則是這些爆款劇的主要“操盤手”。據證券時報記者此前採訪了解,柯利明行事謹慎而果斷,他對相關影視項目的投資風險控制嚴格,對投入產出比有著極高的要求。

柯利明的這種風格,也體現在中國儒意過去的多起對外收購中。不管是萬達電影還是字節跳動、騰訊的遊戲資產,中國儒意過往的收購標的主要是相對成熟且經過市場驗證的產品。中國儒意每次收購的總價,也在公司可承受的範圍之內。

此次跨界收購快錢股權,雖然交易對手方是萬達,但2.4億元款項仍將分三期支付。據了解,這主要也是基於風控等因素的考量。

公開信息顯示,快錢過去有過多起因業務違規而被處罰的紀錄,這一定程度上也引發了市場的擔憂。張昕鵬向證券時報記者表示,快錢過去在風控合規上的確有一些薄弱之處。中國儒意成為第一大股東後,將採取優化風控模型、引入合規顧問團隊、強化監督機制等方式,提升快錢的透明度和治理水準。

雖然此次收購瞄準快錢,但中國儒意的目標或許並不止於此。中國儒意在公告中明確表示,收購事項有助於公司拓展金融科技業務,實現業務多元化。

“我們希望通過收購實現內容、科技和金融的縱向閉環,構建一個平台型公司,而金融支付是其中關鍵一環,快錢是中國儒意平台化能力建設中不可或缺的金融底座。”張昕鵬向證券時報記者透露,目前中國儒意暫無進一步收購快錢更多股權的安排,但也不排除未來在業務協同取得實質性進展,並在監管允許的前提下,鞏固長期戰略提升控制力的可能。

線上服務

13663445936

關注我們

聯繋我們

中國廣袤傳媒集團國際有限公司

聯繫電話:00852-35807372

公司地址:香港納坦路721-725比利時銀行塔樓14樓1406室

服務郵箱: 845692306@qq.com

中國廣袤傳媒集團國際有限公司

地址:香港納坦路721-725號比利時銀行塔樓14樓1406A室

www.zggmcm.com